随着资本市场在金融开放的大环境下日渐成熟,我国证券行业竞争愈演愈烈。本文通过对我国证券业发展现状和资金需求梳理,结合某上市证券公司实践,分析证券公司业务发展中融资总量、结构和种类的变化,从而探索当前证券公司的融资特点及创新融资渠道。

证券公司融资与业务发展关系实证

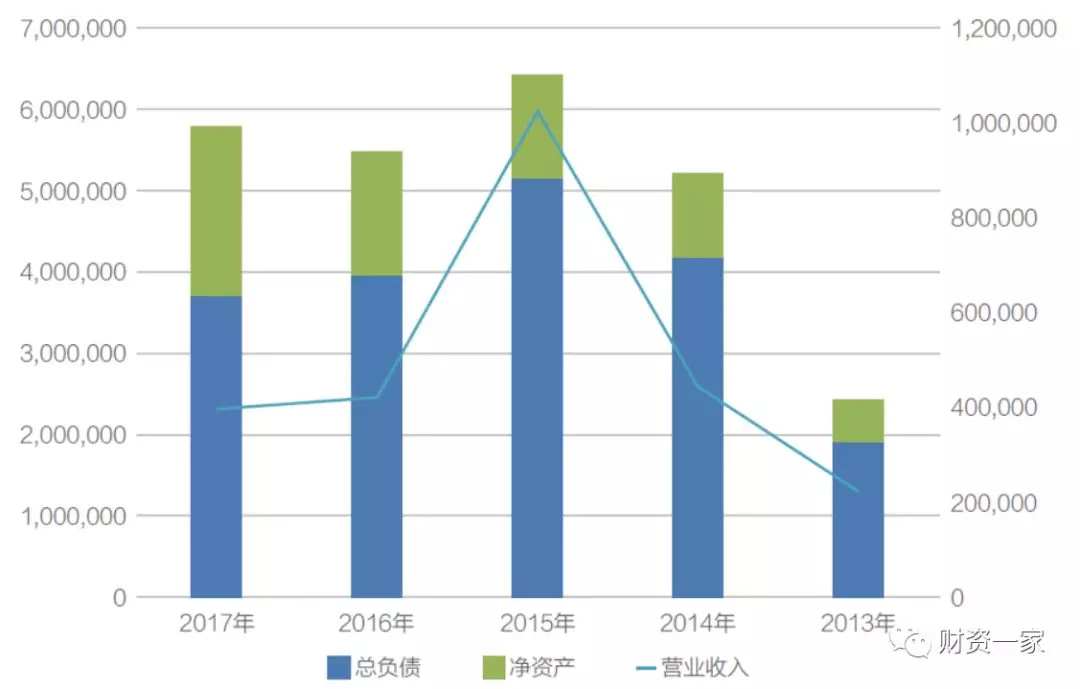

配合业务发展总量动态缩放融资总量

▲图1 业务发展总量与融资规模关系

(由公开年报数据整理,单位:万元)

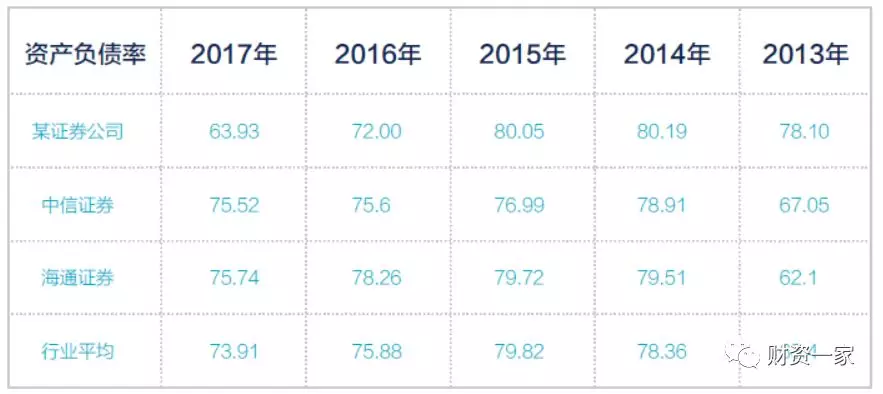

配合业务发展阶段动态优化负债结构

▲表1 各年资产负债率对比

(数据取自WIND,单位:%)

配合业务发展风险动态调整融资种类

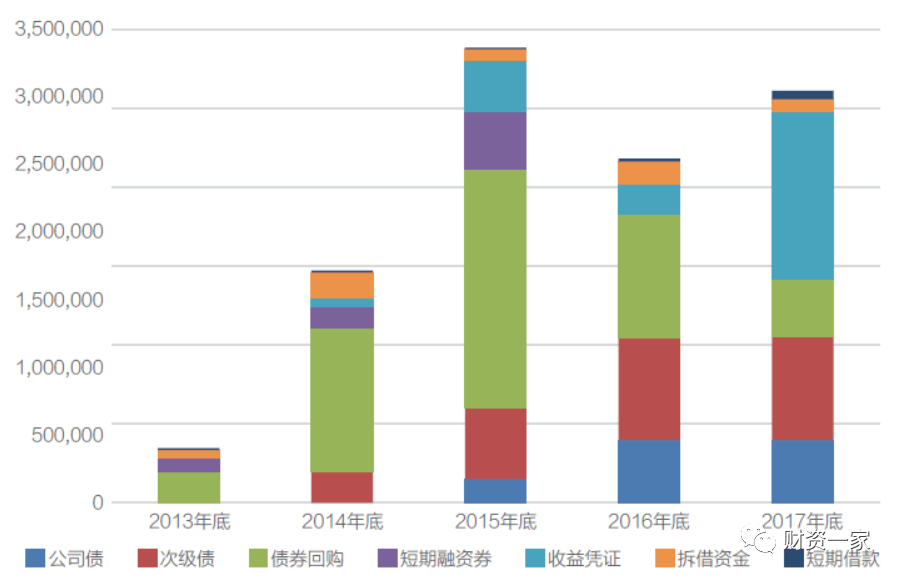

▲图2 某证券公司近5年负债结构

(由公开年报数据整理,单位:万元)

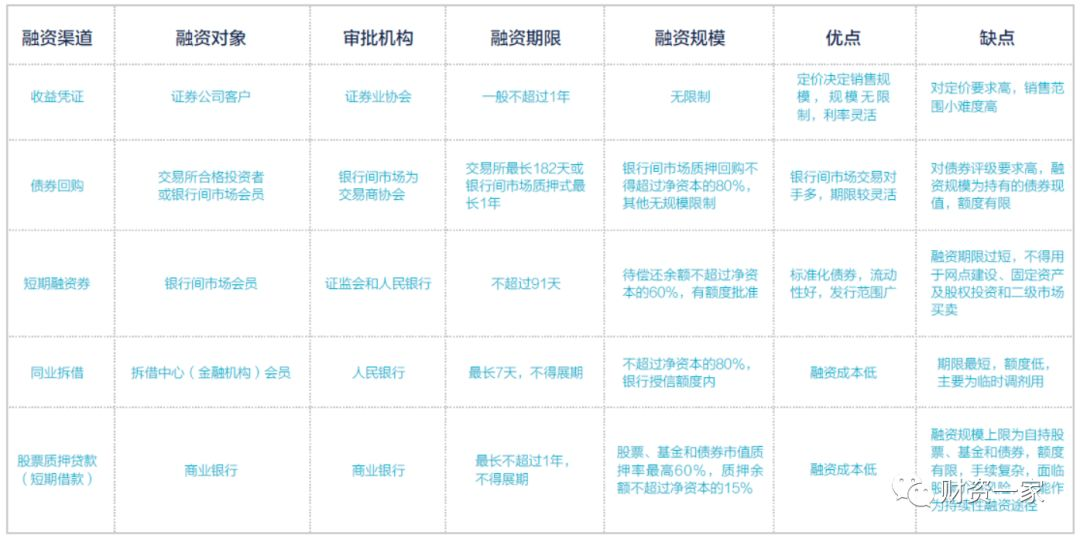

证券公司融资特点及现行融资渠道比较

短期融资渠道

评论 (0)